El análisis financiero es un proceso de evaluación de la situación financiera y de los resultados más relevantes del desempeño de una organización comercial. Considerando que conocer estos aspectos es crucial para tomar mejores decisiones sobre la dirección financiera, la solicitud de financiamiento oportuno y la formulación de estrategias de tu empresa, llevar a cabo este proceso de manera periódica es una buena idea.

¿Cómo hacerlo? Aquí te diremos todo lo que necesitas saber, desde el propósito de este proceso, las formas en las que puede ayudarte, lo que debe de considerar y cómo ejecutarlo paso a paso.

Así, conocerás a fondo el estado en el que tu negocio opera y tendrás una mejor idea de lo que puedes hacer para preservarlo o mejorarlo.

¿Cuál es el objetivo del análisis financiero?

El propósito principal de un análisis financiero es obtener los indicadores más representativos de la situación financiera de tu empresa. Sobre todo, en referencia a los cambios en la estructura de sus activos, pasivos y patrimonio neto.

Dicha evaluación permite identificar los cambios en la posición financiera, , así como definir los factores que producen estos cambios, y proyectar las principales tendencias de la situación económica.

De manera más completa, y más allá de su objetivo principal, estos son los propósitos de un análisis financiero:

- Evaluar la rentabilidad: un análisis financiero permite validar si tu empresa es rentable y viable a largo plazo, es decir, que genera más recursos de los que necesita para operar.

- Comprender la estructura de capital: facilita la comprensión de la estructura financiera de tu empresa (deuda vs. capital) y, por ende, de los retos que enfrenta debido a ella.

- Medir la eficiencia operativa: es decir, cómo tu negocio usa sus recursos para generar ingresos. Para lograrlo, se toman en cuenta métricas como la rotación de inventarios (RI) y el Ciclo de Conversión de Efectivo (CCE).

- Determinar la liquidez y solvencia: busca evaluar la capacidad de tu empresa para cumplir con sus obligaciones financieras a corto y largo plazo y anticipar la necesidad de crédito comercial.

- Comparar con otras empresas competidoras: los indicadores obtenidos por medio del análisis financiero se pueden comparar con el de otras empresas en tu mismo sector para ayudarte a comprender la posición en el mercado de tu negocio.

Relacionado: Salud financiera empresarial: Cómo medirla y mejorarla

Tipos de análisis financiero

Existen dos tipos principales de análisis financiero a los que puedes recurrir: el análisis vertical y el análisis horizontal. Entenderlos es clave para ayudarte a interpretar los resultados de cada uno y saber lo que dicen sobre el estado de tu empresa.

Estas son sus características:

Análisis vertical (estructural)

El análisis vertical o estructural consiste en analizar la composición de un estado financiero particular en un mismo periodo de tiempo, identificando el porcentaje de cada uno de los elementos que lo componen para detectar posibles problemas.

Por ejemplo, al aplicar un análisis vertical sobre tu estado de flujo de efectivo, puedes conocer el porcentaje de cada uno de los pasivos corrientes que lo componen y así determinar posibles áreas de gasto excesivo.

De esta forma, facilita la evaluación de la proporción que tu empresa tiene entre sus activos y pasivos, ingresos y gastos, así como entre sus costos y utilidades. Además, permite identificar las partidas que tienen menor o mayor peso sobre el total y los posibles desequilibrios que pueden afectar la rentabilidad.

Para llevarlo a cabo, se debe dividir el valor de cada cada elemento por el valor total del estado financiero y multiplicarlo por 100. Así, se obtiene el porcentaje que simboliza cada partida sobre el total.

Análisis horizontal

El análisis horizontal se centra en comparar los datos de un mismo estado financiero en diferentes periodos de tiempo, con el objetivo de observar la evolución y crecimiento de tu empresa. Por ejemplo, comparando el balance general del año 2024 con el del año 2025, para comprender cómo han variado los activos, pasivos y el patrimonio.

El propósito del análisis horizontal es evaluar si tu empresa ha aumentado o disminuido sus ingresos, sus gastos, activos, utilidades, pasivos, patrimonio, etc., para ayudarte a detectar problemas que deban ser atendidos. Además, permite identificar los campos que han tenido mayor o menor fluctuación y las razones que explican esos cambios.

Para efectuarlo, pueden utilizarse dos métodos: el método absoluto y el método relativo.

En el método absoluto, debes calcular la diferencia total entre los valores de cada periodo. Por su parte, el método relativo consiste en calcular la diferencia porcentual entre los valores de momentos diferentes; puedes obtenerlo dividiendo el valor del periodo actual entre el valor del periodo anterior y multiplicándolo por 100.

Métodos a aplicar dentro de un análisis financiero

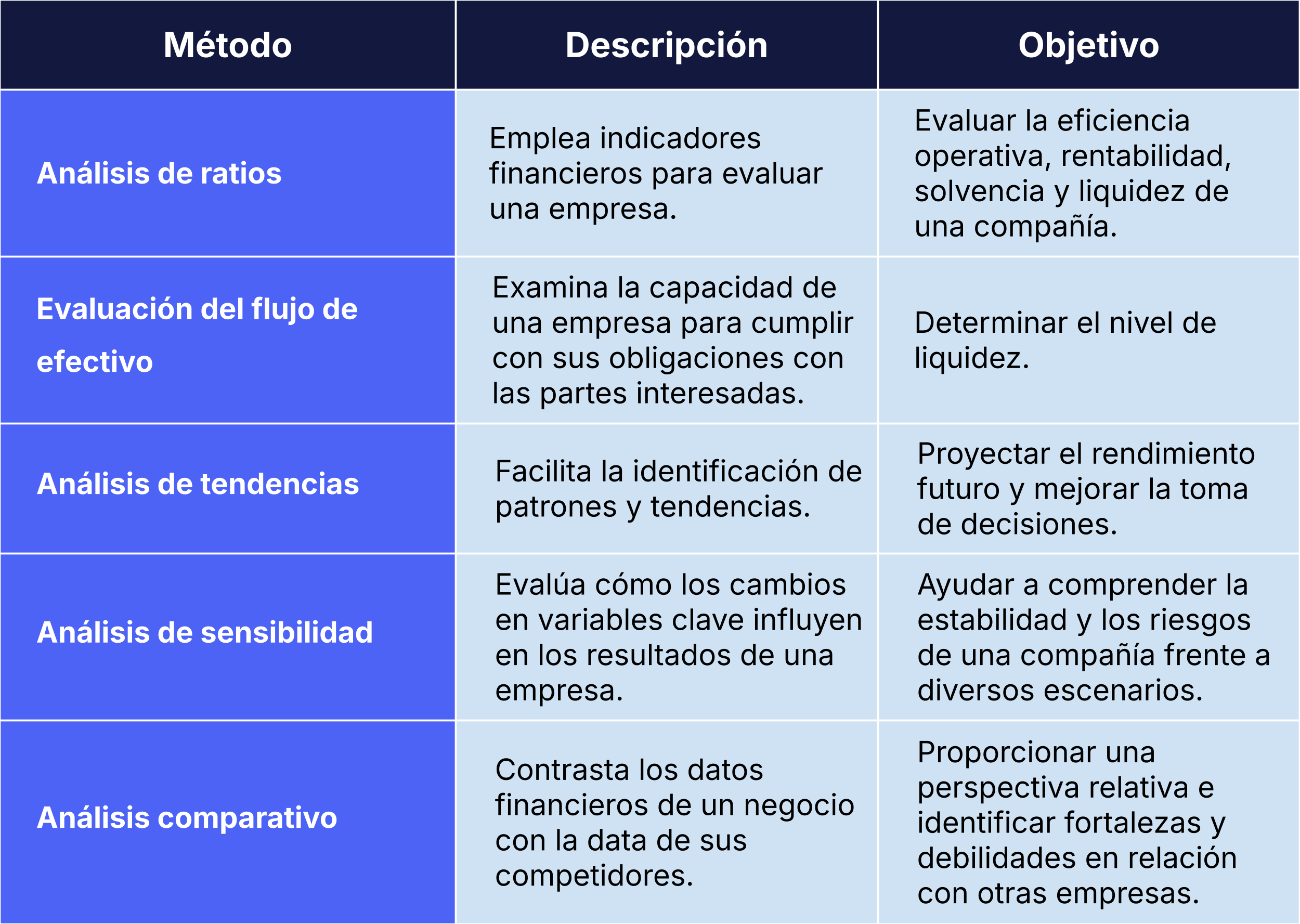

Dentro de un análisis financiero, se pueden aplicar distintos métodos adicionales de análisis para enriquecer la evaluación original, estos son 5:

- Análisis de ratios: es un tipo de evaluación que se basa en el cálculo de diversos indicadores financieros, en lugar de datos sin procesar, para determinar el estado de salud de tu empresa.

- Evaluación del flujo de efectivo: analiza la capacidad de tu empresa para cumplir con sus obligaciones a corto plazo con proveedores, autoridades y otros acreedores de manera suficiente y puntual.

- Análisis de sensibilidad: evalúa cómo los cambios en variables clave (como pueden ser el precio de venta, los costos o las tasas de interés) influyen en los resultados financieros de una empresa. Además, ayuda a comprender los riesgos y la estabilidad de una compañía frente a diferentes escenarios.

- Análisis de tendencias: tal y como el análisis horizontal, pone atención en la evolución de patrones en ingresos y egresos a lo largo del tiempo para identificar problemas y áreas de mejora.

- Análisis comparativo: se centra en contrastar los datos financieros de tu negocio con los de sus competidores o los estándares generales de su industria. Este análisis proporciona una perspectiva relativa y ayuda a identificar fortalezas y debilidades en relación con otras empresas del mercado.

¿Qué información debo tomar en cuenta antes de realizar mi análisis financiero?

Para realizar un análisis financiero integral y eficiente es vital incluir la información contenida en estos archivos:

- Estado de resultados: contrasta los ingresos con los gastos y calcula las ganancias y pérdidas a lo largo del tiempo. Este informe refleja si tu empresa gana o pierde dinero. Es recomendable generar este estudio cada mes, ya que te ayudará a trazar el crecimiento y las tendencias de ventas de tu empresa periódicamente.

- Balance general: contiene información sobre activos y pasivos, tanto fijos como circulantes, de tu empresa para brindarte información sobre su patrimonio neto.

- Estado de flujo de efectivo: registra los ingresos y egresos de tu empresa, lo que ofrece un panorama de los cambios en el saldo de efectivo.

- Informe de cuentas por cobrar: mide el monto de las ventas a crédito que aún no se cobran en efectivo. El monitoreo de este informe puede ayudarte a identificar pagos vencidos y conocer déficits en el proceso de cobranza.

- Informe de cuentas por pagar: mide el monto total de facturas por pagar, que se consideran un pasivo en el balance general.

Relacionado: 11 indicadores de desempeño empresarial que debes monitorear

Pasos para realizar un análisis financiero eficaz

Realizar un análisis financiero es un proceso que requiere de atención al detalle y un enfoque estratégico. Estos son los pasos clave para llevar a cabo una evaluación financiera eficaz y que aporte información valiosa:

- Establecer las metas del proceso: ¿Para qué se ejecutará el proceso? ¿Anticipar la adquisición de financiamiento? ¿Entender el estado actual?Con objetivos claros, puedes enfocar el análisis en obtener la información que realmente necesitas y así evitar perder tiempo en tareas innecesarias.

- Revisar los estados financieros: este paso es indispensable para conocer recopilar información fiable que lleve a un análisis preciso.

- Calcular ratios financieros: esto transformará la información encontrada en datos que pueden ser aprovechados para un análisis más rápido. pero igual de efectivo.

- Analizar las áreas básicas de salud financiera: por más simple que sea, un análisis financiero debe cubrir las áreas de rentabilidad, liquidez, solvencia, eficiencia operativa y estructura de capital para revelar el estado de salud de tu negocio.

- Comparar ratios entre sí y con datos pasados: solo de esta forma es posible entender los que la información revela en realidad, pues, por sí solos, los datos solo muestran una imagen estática de tu empresa.

- Realiza un benchmark: tu empresa está en competencia constante con organizaciones similares, así que, para entender lo que los resultados del análisis revelan, estos deben ser comparados con las métricas de dichas empresas.

- Medir el volumen de deuda: si existe una porción considerable de deuda en tu empresa, este debe ser monitoreada para pensar en estrategias realistas sobre cómo manejarla. Igualmente, esto es importante para saber si es buena idea solicitar nuevo financiamiento o si es mejor pagar la deuda actual para evitar la generación de intereses innecesarios.

- Proyectar el uso del efectivo: las proyecciones de este tipo no solo te permiten entender a tu empresa, sino estimar los riesgos que podría encontrar en el futuro y así esforzarte por lidiar con ellos de manera proactiva.

- Monitorear los indicadores constantemente: esto tiene el fin de verificar, a lo largo del tiempo, las estrategias que funcionan y las que no lo hacen, así como identificar cualquier problema antes de que se perciban sus efectos negativos.

- Tomar decisiones informadas: con el análisis financiero realizado, ahora tienes suficiente información para tomar una mejor decisión de lo que puedes hacer para impulsar a tu empresa.

Errores comunes en la evaluación financiera y cómo evitarlos

Incluso los profesionales más experimentados pueden tropezar al realizar un análisis financiero. Es por eso que te presentamos los errores más comunes del proceso y lo que puedes hacer para evitarlos:

- No tomar en cuenta elementos no recurrentes: para que el análisis sea tan realista cómo sea posible, este necesita considerar también los gastos variables, es decir, aquellos costos no recurrentes de tu empresa, pero cuyo impacto es significativo, como los costos indirectos de producción y los intereses variables generados por servicios como líneas de crédito revolventes.

- Ignorar las variaciones estacionales: una empresa puede experimentar fluctuaciones estacionales en sus ingresos y gastos, ignorar estas variaciones puede llevar a análisis poco precisos. Lo adecuado es separar los datos financieros por estacionalidad para lograr comparativas significativas por año.

- Centrarse solo en datos históricos: los estados financieros proporcionan información valiosa, pero no es recomendable solo tomar los datos del pasado; más bien, es crucial tomar en cuenta las perspectivas del futuro, las tendencias de la industria y el potencial de crecimiento. Al tomar en cuenta estos factores, es posible evaluar de mejor manera el desempeño financiero de una empresa.

- Monitorear las finanzas de forma manual: los registros financieros manuales suelen tener errores múltiples que impiden llegar a un análisis preciso, por lo que suele ser aconsejable automatizar el proceso de análisis con una herramienta digital, sea esta un ERP, un dashboard, etc.

¿Por qué es tan importante realizar un análisis financiero?

La importancia de realizar análisis financieros periódicos radica en que estos suelen ser la única manera de entender a fondo las finanzas de tu empresa. Cuando este proceso no es llevado a cabo, resulta prácticamente imposible conocer el estado de tu negocio o anticipar desafíos futuros. Como resultado, estos son afrontados de manera reactiva e impulsiva, sin un plan estratégico.

No cabe duda de que realizar un análisis financiero puede llegar a ser una tarea complicada y exigente, pero la buena noticia es que este proceso puede ser sencillo con la herramienta adecuada, como la que Xepelin ofrece de forma gratuita.

Creando una cuenta en Xepelin, puedes obtener acceso a una plataforma que te brindará una imagen clara y actualizada automáticamente de las finanzas de tu empresa, siempre que lo necesites, generada directamente a partir de los datos de tu sistema de facturación.

De esta forma, no solo tienes certeza de que los datos revisados son fiables, sino que puedes ahorrar tiempo a través de análisis mucho más rápidos, pero completos, sobre tu salud financiera.

Xepelin ofrece tecnología financiera para todo negocio. Centraliza, controla y gestiona las finanzas de tu empresa en un solo lugar.