Sin importar si tu empresa está iniciando actividades o si ya lleva algunos años en el mercado, conseguir financiamiento es esencial para su continuo desarrollo y supervivencia en un entorno cambiante. Pero, ¿qué clase de financiamiento debes elegir? La financiación mediante deuda y la financiación mediante capital son 2 de las alternativas más comunes; sin embargo, cada una posee pros y contras que debes conocer antes de tomar una decisión.

Elegir la opción adecuada en el momento preciso no solo te evitará posibles problemas, sino que te ayudará a desbloquear los beneficios completos del financiamiento al que decidas recurrir; por lo tanto, una reflexión exhaustiva siempre es aconsejable.

Para ayudarte a llegar a una conclusión mucho más rápida y satisfactoria, en este artículo te aportaremos todo lo que necesitas saber sobre el financiamiento de deuda y el de capital, como sus características, diferencias y algunas consideraciones que debes tener para saber cuándo optar por uno sobre el otro.

¿Qué es el financiamiento mediante deuda (debt financing)?

Se trata de una forma de financiamiento en la que una institución financiera o fintech le presta dinero a tu empresa a cambio del pago paulatino del monto proporcionado junto con una cuota de interés mensual o anual. A esta categoría pertenecen productos financieros tradicionales como los préstamos, las líneas de crédito revolvente, e incluso opciones como el leasing.

Ventajas y desventajas del financiamiento mediante deuda

Dado su funcionamiento particular, las alternativas de financiamiento mediante deuda conllevan ventajas y desventajas particulares que pueden resumirse de esta forma:

Ventajas del financiamiento mediante deuda

- Aunque exige ciertos requisitos, puede ser más sencillo de obtener en comparación con las alternativas de capital.

- Te permite obtener recursos valiosos sin perder la independencia de tu empresa.

- Cualquier ganancia obtenida a partir de los recursos prestados solo le pertenece a tu empresa, sin necesidad de distribuir beneficios o dividendos entre múltiples accionistas.

- Los intereses pagados son deducibles de impuestos en muchos países.

- Una vez pagado un crédito o préstamo, la deuda desaparece hasta una nueva solicitud.

- Algunas opciones, como el crédito simple, son más fáciles de administrar y predecir, pues tienen tasas de interés fijas.

Desventajas del financiamiento mediante deuda

- Los intereses generados representan una obligación de pago que deberás afrontar a corto o largo plazo.

- De no ser manejado de la forma correcta, este financiamiento podría resultar en sobreendeudamiento, un problema en el que tu negocio no sería capaz de pagar el dinero prestado.

- Sin un historial de pago sano o un score crediticio positivo, las condiciones del financiamiento pueden ser desfavorables.

Te podría interesar: Crédito simple vs. crédito revolvente: ¿cuál le conviene más a tu negocio?

¿Qué es el financiamiento mediante capital (equity financing)?

Es una alternativa de financiamiento mediante la cual tu negocio recibe recursos de uno o más inversionistas a cambio de acciones, es decir, un porcentaje de propiedad de tu empresa, lo cual incluye poder de decisión sobre ella y ganancias futuras equivalentes al número de acciones compradas. El capital de riesgo y los inversores ángeles pertenecen a esta clasificación.

Ventajas y desventajas del financiamiento mediante capital

Este funcionamiento específico ocasiona que el financiamiento mediante capital traiga consigo ciertas ventajas y desventajas:

Ventajas del financiamiento mediante capital

- No necesitas gastar para conseguir esta clase de financiamiento, pues la aportación de los accionistas es voluntaria y ellos saben que cualquier posible ganancia dependerá del desempeño futuro de tu empresa.

- En ningún momento deberás regresar el monto otorgado, ni pagar algún tipo de interés. Solo será necesario distribuir ganancias en caso de obtenerlas.

- La asociación comercial con inversionistas te aportará otros beneficios no económicos, como acceso a otras herramientas, socios o bases de clientes.

Desventajas del financiamiento mediante capital

- Implica una pérdida sobre el control de tu empresa, ya que cada acción vendida representa una transferencia de poder parcial hacia un inversionista.

- A partir del momento en el que recurres a este financiamiento, deberás distribuir las ganancias obtenidas entre todos los accionistas.

- Especialmente en el caso de negocios pequeños, esta opción puede ser de difícil acceso, dado que los accionistas suelen buscar inversiones de menor riesgo.

Relacionado: Comparativo entre financieras tradicionales y los créditos empresariales que ofrecen las fintechs

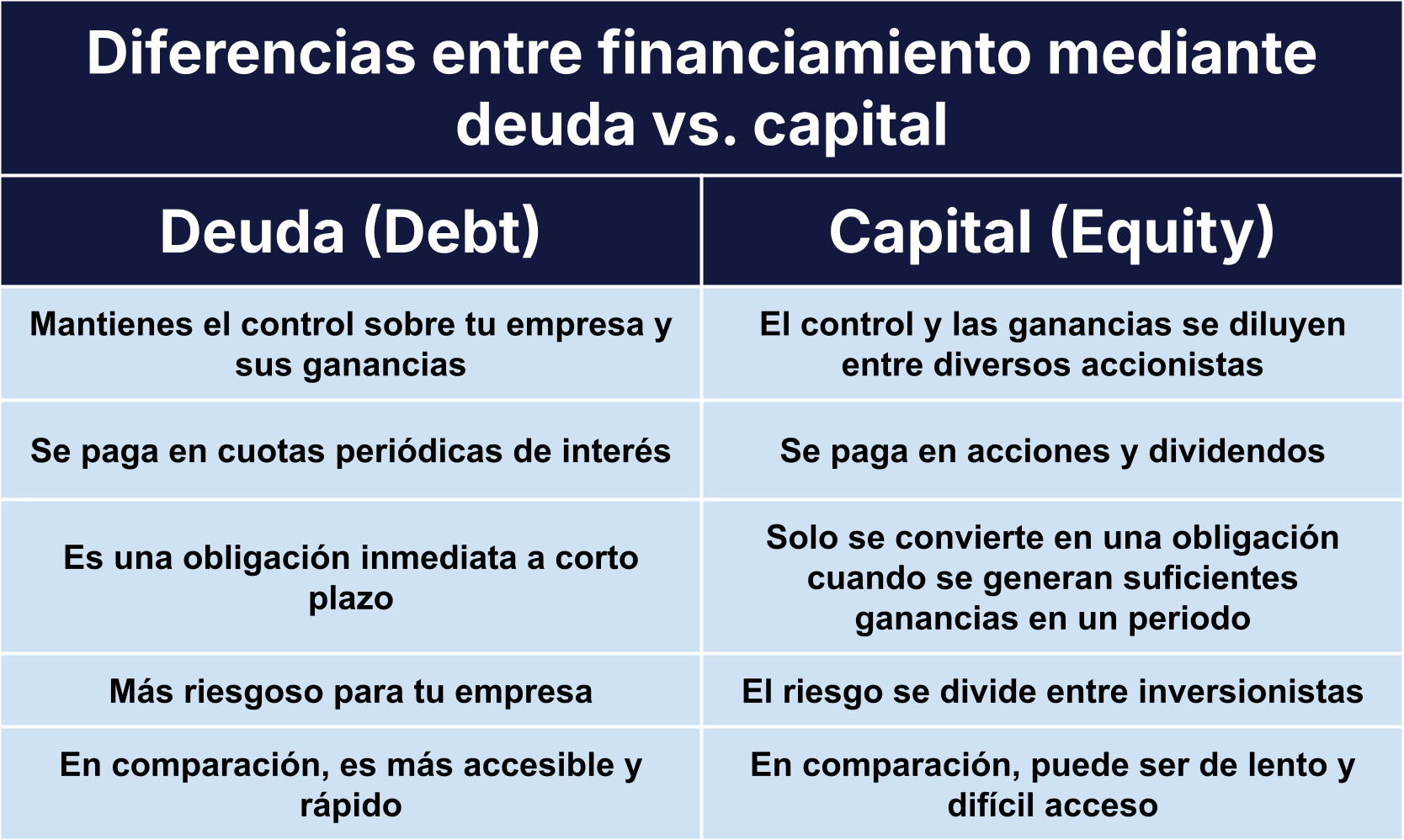

Principales diferencias entre financiamiento mediante deuda vs. capital

Para visualizar, más fácilmente, las diferencias entre estas opciones, puedes consultar la siguiente tabla:

¿Qué considerar para elegir el financiamiento adecuado?

Ahora bien, ¿cómo elegir el financiamiento más apropiado para tu empresa en un momento particular? La mejor decisión depende enteramente de sus características y metas actuales, pero puedes llegar a una decisión más segura y rápida considerando lo siguiente:

- El financiamiento mediante capital no generará deuda, pero involucra una pérdida de control sobre tu organización, por lo que necesitas evaluar si tu prioridad está en la reducción de deuda o en la preservación de tu independencia.

- Si las tasas de interés interbancarias son altas, el costo del financiamiento mediante deuda sube, por lo que es importante monitorear las tasas actuales antes de pedir un préstamo o crédito.

- Si la capacidad de pago de tu empresa no es suficiente o si su nivel de endeudamiento es elevado, adquirir más deuda puede ser un riesgo significativo.

- Algunas estructuras empresariales, como las sociedades comerciales, pueden ser demasiado rígidas para el financiamiento mediante capital, por lo que necesitas considerar la forma en la que tu organización está conformada para saber si podrá recibir esta clase de financiación.

- Ciertas empresas pueden no tener acceso fácil a financiamiento mediante capital debido a su industria, tamaño o ganancias, por lo que necesitas evaluar si tu organización cumple con ciertos requisitos realistas de estabilidad y crecimiento antes de buscar esta clase de financiación.

- Aunque ambas opciones conllevan trámites que pueden ser lentos, el financiamiento mediante capital puede ser particularmente tardado, así que necesitas evaluar qué tan importante es la rapidez para tu negocio.

- El uso que le darás al financiamiento debería influir en tu decisión, ya que, mientras que la deuda puede ser mejor para cubrir necesidades a corto plazo, algunos proyectos a largo plazo, como expansiones a nuevos mercados, podrían beneficiarse de una inversión más grande y con menos riesgos que el capital externo puede proveer.

Relacionado: Financiamiento empresarial en situaciones de emergencia: ¿Cuál elegir?

¿Qué otras opciones de financiamiento existen?

Aunque esas clasificaciones abarcan la gran mayoría de métodos de financiación que existen en la actualidad, la realidad es que hay otras opciones de financiamiento que podrías considerar si aún no estás seguro sobre la alternativa más apropiada para tu negocio. Entre ellos, se destacan soluciones como el adelanto de facturas (factoraje o factoring).

En lugar de generar deuda o distribuir las acciones de tu empresa, este producto se basa en la venta de activos, específicamente, de las cuentas por cobrar. Mediante este, una institución financiera adelanta el pago total o parcial de tus facturas pendientes para darte liquidez y, en cuanto las facturas sean solventadas por tus clientes, podrás reembolsar el anticipo otorgado.

Si necesitas liquidez rápida, financiación sin deuda o conseguir recursos sin sacrificar la independencia de tu negocio, el factoraje o factoring puede ser una opción más adecuada que el financiamiento mediante deuda o mediante capital.

En conclusión, no existe una forma exacta para conocer el tipo de financiamiento que más beneficiaría a tu empresa en determinados momentos. Sin embargo, tomando en cuenta las diferencias entre cada uno y reflexionando sobre las necesidades y metas de tu negocio, puedes aumentar las probabilidades de que la opción que elijas sea apropiada.

Es importante recordar que, hoy en día, solicitar financiamiento puede ser una tarea que involucra múltiples trámites y tiempos de espera prolongados, por lo que contar con un aliado financiero digital, como Xepelin, es algo vital para tu empresa en el contexto actual.

Con Xepelin, puedes tener acceso a financiamiento libre de deuda, rápido y 100% digital por medio del factoraje o factoring, que te permitirá convertir tus cuentas por cobrar en liquidez inmediata para lo que sea que necesites. Así, podrás garantizar un flujo de efectivo estable, sin riesgo de endeudamiento y sin perder control sobre tu empresa.

Si decides que el factoring de Xepelin es lo que tu organización necesita para crecer en este momento, solo necesitas crear una cuenta gratuita para comenzar a aprovecharlo desde ahora.

Xepelin ofrece financiamiento empresarial para tu negocio. Cobra por adelantado las facturas de tu negocio, sin deuda bancaria y en pocos minutos.